La fiche de paie représente le contrat d’embauche. Sa mission est de récapituler un certain nombre d’informations relatives à votre travail et votre rémunération. C’est une preuve de la mission accomplie, notamment dans le calcul des droits à la retraite… Il faut la conserver précieusement à vie.

Les informations obligatoires à mentionner sur la fiche de paie

- L'identité de l'employeur : nom, adresse, numéro Siret, code APE ou NAF

- L'identité du salarié : nom, emploi, coefficient hiérarchique, n° de matricule, n° de sécurité sociale, ancienneté, salaire mensuel de base

- La convention collective à laquelle appartient le salarié

- La période couverte par le bulletin de salaire et la date de paiement

- Le nombre d'heures de travail : avec une distinction entre les heures au taux normal et les heures supplémentaires, ainsi que les taux concernés

- Le décompte des congés payés : acquisition, solde, montant de l’indemnité

Les mentions qui ne doivent pas figurer sur la fiche de paie

La fiche de paie ne doit pas faire figurer des mentions concernant l’exercice du droit de grève des salariés ou relatives à une quelconque activité de représentation des salariés.

Les conditions de remise de la fiche de paie

La fiche de paie doit être remise au moment du paiement du salaire. La remise peut se faire en main propre, par voie postale, ou encore sous forme électronique.

De plus, la remise de votre fiche de paie doit toujous garantir l’intégrité et la confidentialité des informations qui s’y trouvent.

La contestation de la fiche de paie

Même après avoir accepté sa fiche de paie, le salarié a le droit de contester la réalité du paiement de la somme indiquée, voire son exactitude. De la même manière, un employeur a la possibilité de demander le remboursement d’un salaire versé par erreur au salarié. À noter que toute action de contestation d’une fiche de paie est encadrée par un délai de prescription de 3 ans.

La durée de conservation de la fiche de paie

L’employeur, comme le salarié, ont des obligations de conservation des fiches de paie sans limitation de durée.

Le principe des cotisations sociales

Les cotisations sociales sont destinées à assurer l’avenir du salarié en prévenant différents risques.

Elles sont versées à des organismes dont l’URSSAF principalement et sont regroupées en 5 rubriques :

- Santé

- Accidents de travail et maladie professionnelle (cotisation uniquement patronale)

- Retraite

- Famille

- Chômage

Les cotisations sociales sont calculées en fonction d’une base de calcul appelée « assiette » multipliée par un taux en %. L’assiette peut être :

- le salaire brut ;

- le plafond (limite retenue pour le calcul de certaines cotisations) ;

- une partie du salaire brut.

Exemple : Un salarié perçoit 4000 euros de rémunération brute mensuelle. La cotisation due au titre de la maladie se fait sur une base déplafonnée, donc 4000 euros sont pris en compte pour le calcul. En revanche, la cotisation vieillesse a une part qui est dite « plafonnée » : dans ce cas, le calcul se fait sur la base de 3428 euros (montant du plafond de la Sécurité sociale 2020), et non sur les 4000 euros.

Les taux, ainsi que les plafonds, sont revalorisés chaque année, voire, pour certains, plusieurs fois par an. Il est donc impératif de se tenir au courant afin de mettre les taux de cotisations à jour et de respecter les plafonds fixés par l'Administration.

La fiche de paie se découpe en deux colonnes qui séparent, pour chacune des cotisations sociales, la « part salarié » de la « part employeur ». Certaines cotisations se composent d'une part patronale et d'une part salariale, d'autres uniquement d'une part salariale ou uniquement d'une part patronale.

Les cotisations sociales payées par l’employeur dites « les charges patronales »

Selon le niveau de qualification de l’employé, le montant des charges patronales se situe entre 25 % et 42 % du salaire brut (notamment du fait de la cotisation de retraite complémentaire de 20 % sur la tranche de salaire la plus élevée).

Les charges patronales destinées au financement de la Sécurité sociale représentent presque 30% des salaires versés. En 2020, elles se répartissent aux taux suivants :

- 0,30% pour la contribution solidarité autonomie;

- 13% pour l'assurance maladie depuis le 1er janvier 2018 pour les salaires supérieurs à 2,5 Smic, 7,3% en dessous.

- 8,55% pour l'assurance vieillesse plafonnée ;

- 1,90% pour l'assurance vieillesse déplafonnée ;

- 3,45% pour les allocations familiales.

Dans les charges patronales est également inclus le financement de l'assurance chômage. Un employeur paye en effet des cotisations sociales récoltées par Pôle Emploi.

Les cotisations et contributions sociales retenues sur le salaire de l’employé dites « les charges salariales »

Le montant moyen des charges salariales, retenu au salarié par l’entreprise, s’élève à 22 % du salaire brut.

- Cotisations de sécurité sociale (Assurance vieillesse déplafonnée au titre de la retraite du régime général, assurance vieillesse plafonnée au titre retraite du régime général) ;

- Contributions sociales (Contribution sociale généralisée : CSG, Contribution au remboursement de la dette sociale : CRDS) ;

- Cotisations de retraite complémentaire (Agirc-Arrco, Contribution d'équilibre généralisée : CEG, Contribution d'équilibre technique : CET) ;

- (Pour les cadres uniquement : les cotisations Apec ou Agence pour l'emploi des cadres).

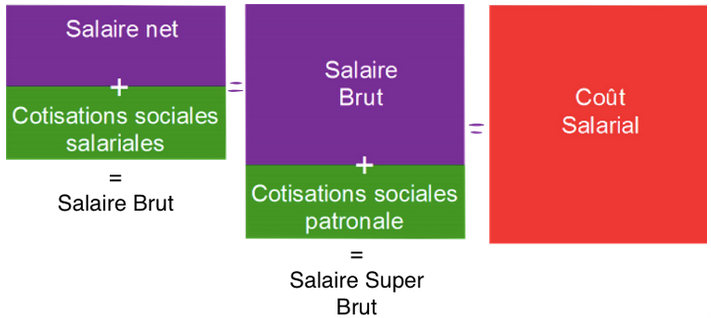

Les différents salaires

-

Le salaire « super brut » ou « salaire total » ou « masse salariale » :

C’est la somme totale que coûte un employé à son employeur (Il ne figure pas en lecture directe sur la fiche de paie.)

* Salaire Super brut ou Masse salariale = Salaire brut + Charges patronales

-

Le salaire « de base » ou « mensuel » :

Il s’agit du salaire contractuel du salarié. Il ne comprend ni les primes, ni les heures supplémentaires.

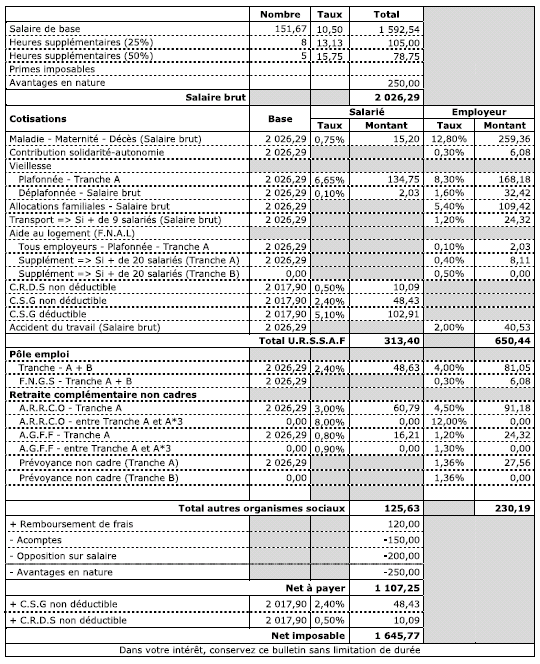

* Salaire de base pour 1 mois : (35H/sem * 52sem)/12 mois = 151.67 H/mois * taux horaire

-

Le salaire « brut » :

Le salaire brut intègre les heures de travail effectives ainsi que les différentes primes (13ème mois, etc. ou heures supplémentaires. Il prend également en compte les heures d’absence pour cause de maladies, de congés ou de jours fériés ainsi que les éventuels avantages en nature (frais de transport, tickets restaurant etc.). Il est calculé avant toute retenue sociale ou fiscale.

* Salaire brut = salaire base + H sup (25% de 35H à 43H – 50%) + primes imposables + avantages en nature

-

Le salaire « net » l’impôt sur le revenu prélevé à la source :

On déduit du salaire brut le total des charges salariales :

* Salaire net =

salaire brut - charges sociales + remb de frais - acomptes - oppositions - avantages en nature

-

Le salaire « net » imposable :

La valeur du net à payer avant impôt sur le revenu est différente du net imposable car certaines charges ne sont pas déductibles de l’assiette de l’impôt sur le revenu.

* Salaire net imposable =

salaire net - remb de frais + acomptes + avantages en nature + oppositions + CSG + CRDS

-

Le salaire « net » payé :

* Salaire net reçu par le salarié sur son compte en banque =

salaire brut - charges sociales + remb de frais - acomptes - oppositions - avantages en nature – impôt sur le revenu

Format de la fiche de paie préconisé par le service public

Le bulletin de salaire est divisé en 4 parties :

- Partie haute : vos coordonnées et celle de votre employeur avec votre salaire de base et votre salaire brut

- Partie centrale divisée en deux : les cotisations salariales et patronales

Liens

- Primeum

- Economie.gouv.fr

- Service Public

- Travail-Emploi.gouv

- Culture RH

- Rue de la paye

- Editions Tissot

- Dessine moi l'eco

- Fecfocommerce

- NetPME

- Welcome to the jungle

- Univers Paie

- Expert Comptable TPE

- L'expert comptable

- Journal du net

- Fiches pratiques chef d'entreprise

MOTS CLÉS : ♦ #Paie #Salaire #Remuneration

TAGS : fiche de paie France, bulletin de paie explication, salaire brut et net différence, la différence entre salaire net et brut, calcul salaire net, calcul des cotisations sociales, cotisations patronales, comment calculer les cotisations sociales patronales, comment calculer le salaire de base, comprendre la paie, comprendre la fiche de paie, exemple de bulletin de salaire expliqué, salaire comprendre sa fiche de paie, gestion rh excel

Publié sur Facebook et Linkedin